Зарубежное кредитование Китая. Обзор исследования

13-ноя, 16:56 Экономика / АЗИЯ И МИР 885

В рабочем исследовании для Кильского института мировой экономики (Германия), июнь 2019 года, известные экономисты Себастьян Хорн, Кармен Рейнхарт и Кристоф Требеш попробовали собрать и посчитать разрозненные данные по зарубежным кредитам Китая, пытаясь установить объемы, назначение и характеристики зарубежного кредитования Китая.

Как указывается в работе, роль Китая в мировой торговле хорошо изучена в отличие от его растущего влияния на мировых финансовых рынках. За последние десятилетия Китай экспортировал рекордные суммы капитала в остальной мир. Многие из этих финансовых потоков не отражаются в отчетах Международного валютного фонда (МВФ), Банка международных расчётов (BIS) или Всемирного банка. Исходя из своей работы, экономисты считают, что около половины зарубежных китайских займов развивающемуся миру являются «скрытыми». «Скрытые долги» перед Китаем имеют примерно тридцать развивающихся стран, что искажает оценку рисков как в надзоре за политикой, так и в оценке рыночных суверенных долгов.

В исследовании выделяется три ключевых характеристики. Во-первых, почти все кредитование и инвестиции Китая за рубежом являются официальными. На них мало влияет рыночный эффект и флуктуации частных трансграничных потоков. Во-вторых, документация об экспорте капитала Китаем (в лучшем случае) непрозрачна. Китай не сообщает о своем официальном кредитовании, и не существует исчерпывающих стандартизированных данных по объемам и потокам зарубежных долгов перед Китаем. В-третьих, тип потоков зависит от получателя. Страны с высоким уровнем дохода и уровнем дохода выше среднего, как правило, получают из Китая потоки портфельных инвестиций (формируя перед ним долг) через покупки их суверенных облигаций Народным банком Китая. Развивающиеся страны с низкими доходами в основном получают прямые кредиты от государственных банков Китая, часто по рыночным ставкам и под такой залог, как нефть.

На долю китайского правительства в настоящее время приходится четверть общего банковского кредитования на развивающихся рынках, что делает Китай крупнейшим официальным кредитором, более значительным, чем МВФ или Всемирный банк.

В целом, экономистам удалось собрать в общей сложности 1 974 китайских займа и 2 947 китайских грантов в 152 странах с 1949 по 2017 год. Согласно сводным данным из статистики платежного баланса Китая (первый расчет авторов исследования), прямые кредиты и торговые кредиты Китая выросли почти с нуля в 1998 году до более чем 1,6 триллиона долларов США, что эквивалентно почти 2 процентам мирового ВВП в 2018 году. Эти кредиты в основном выделяются странам с низким и средним уровнем дохода. В целом, по оценкам, на долю китайского правительства в настоящее время приходится четверть общего банковского кредитования на развивающихся рынках, что делает Китай крупнейшим официальным кредитором, более значительным, чем МВФ или Всемирный банк.

Почти все зарубежные кредиты и инвестиции Китая осуществляются правительством Китая, государственными компаниями или центральным банком, контролируемым государством. Но эта информация непрозрачна. Даже такие международные агентства, как Bloomberg или Dealogic, не отслеживают официальные зарубежные кредиты Китая, а Народный банк Китая (PBoC) не публикует информацию о покупках суверенных облигаций или составе своего портфеля. Точно так же Китай не предоставляет подробных сведений о своей инициативе «Пояс и дорога» и о деятельности по прямому кредитованию.

До сих пор вступление Китая в международную финансовую систему около двух десятилетий назад в научной литературе должным образом не исследовано. Почти нет исследований о возможных последствиях для глобальной системы от «финансового шока» в Китае (в отличие от шоков финансовых рынков Нью-Йорка или Лондона) в то время как «торговый шок» в Китае широко изучается. Но, как выяснили экономисты, инвестиционная деятельность Китая за рубежом подвержена больше особенностям внутренней политики и ценам на сырьевые товары, а не другим частным рентоискательским стимулам. Такое стимулирование можно сравнить с планом Маршалла после Второй мировой войны, которое таким же образом не было обусловлено поиском дохода (ренты), а скорее геополитическими целями. Как показывает история, усиливающиеся экономические державы периодически используют государственное кредитование для выхода на новые рынки за рубежом, для обеспечения себя стабильным импортом природных ресурсов и для продвижения своих глобальных амбиций.

То есть, как утверждают, авторы данного исследования, до сих пор нет всеобъемлющей картины международного экспорта капитала Китая, начиная от портфельных инвестиций, покупок активов, трансграничного банковского кредитования и торговых кредитов, до официального кредитования между правительствами и центральными банками.

Авторы в свою очередь собрали базу данных о китайских зарубежных кредитах, охватывая в общей сложности 1 974 китайских займа и 2 947 китайских грантов 152 развивающимся или развивающимся странам с 1949 по 2017 год. Примечательно, как указывает работа, что Китайская Народная Республика всегда была активным международным кредитором, даже в 1950-х и 1960-х годах, когда она предоставляла значительные суммы для коммунистических братских государств. То есть официальное кредитование Китая всегда имело стратегический элемент. Что сделало Китай таким доминирующим мировым кредитором за последние 20 лет, так это резкое увеличение ВВП Китая в сочетании с «Глобальной стратегией Китая» по стимулированию китайских инвестиций за рубежом, которая стартовала в 1999 году. Китайские кредиты помогли финансировать крупные масштабные инвестиции в инфраструктуру, энергетику и добычу полезных ископаемых в более чем 100 развивающихся странах и странах с формирующимся рынком, что, возможно, оказало значительное положительное влияние на рост и процветание. В то же время, однако, большие потоки кредитования привели к увеличению бремени обслуживания долга.

Для 50 основных получателей прямого кредитования Китая (среди которых такие страны Центральной Азии, как Кыргызстан, Таджикистан, Туркменистан и Узбекистан) средний объем задолженности перед Китаем увеличился с менее чем 1% ВВП в 2005 году до более чем 15% ВВП страны-должника в 2017 году. Для многих из этих стран задолженность перед Китаем в настоящее время составляет в среднем более 40% от общего внешнего долга.

Внешний долг перед Китаем (в % от ВВП), 50 крупнейших должников.

“”Скрытые” долги перед Китаем не задокументированы ни в системе отчетности должников Всемирного банка, ни в данных Банка международных расчетов, в то время, как экономисты считают, что около 50% китайских кредитов за рубеж «скрыто». Ни МВФ, ни Всемирный банк, ни рейтинговые агентства не сообщают об этих «скрытых» долгах, которые к 2016 году выросли до более чем 200 млрд. долларов США. Проблема «скрытых» долгов Китая особенно остро стоит в кризисных странах, таких как как Венесуэла, Зимбабве и Иран. Действительно, Китай не сообщает о каких-либо банковских претензиях в отношении этих стран в Банк международных расчетов, несмотря на существенные известные кредитные потоки за последние 15 лет. Это может иметь важные последствия для расчета приемлемого уровня долга в странах-получателях, в том числе потому, что государственное кредитование Китая за рубежом сильно отличается от других официальных кредиторов, таких как Всемирный банк или страны ОЭСР.

Так, например, в последние десятилетия официальные кредиторы, Всемирный банк или страны ОЭСР, кредитовали развивающиеся страны на льготных условиях с длительным сроком погашения и процентными ставками ниже рыночных. Китай же в отличие от них часто предоставляет ссуды на рыночных условиях (с премиальным процентом за риск), с более короткими сроками погашения и частично с условиями залога, которые обеспечивают погашение за счет выручки от экспорта товаров, в частности от нефти.

Такие практики имеют исторический аналог. Действительно, китайские зарубежные кредиты имеют много общих черт с французским, немецким и британским иностранным кредитованием 19-го века, которое также часто предоставлялось под рыночные ставки, требовало залог в виде дохода от экспорта товара, и в целом, представляло симбиоз политических и коммерческих интересов.

Индивидуальный подход Китая к зарубежному кредитованию и инвестированию: типология

Группа стран | Основные инструменты | Особые характеристики |

|---|---|---|

Страны с низким доходом | - Прямые кредиты - Прямые иностранные инвестиции (ПИИ) в сырьевые отрасли, транспорт и энергетику | - Официальные кредиты (со стороны правительства и государственных компаний) - Высокая непрозрачность кредитования - Погашения часто обеспечены залогом (например, нефть, медь, прибыль) - «Круговое кредитование» между китайскими банками и китайскими подрядчиками за границей (во избежание выплаты займа правительству страны-должника) |

Средние доходы и развивающиеся рынки | - Прямые кредиты - Покупки суверенных облигаций отдельных развивающихся стран - Своп-линии с отдельными развивающимися странами - ПИИ, в основном в сфере энергетики и транспорта | - Официальные кредиты, которые предоставляются по рыночным процентным ставкам (с премией риска) - Высокая непрозрачность кредитования - Погашения иногда обеспечены залогом (например, нефть, медь, прибыль) |

Страны с развитой экономикой | - Крупномасштабные покупки суверенных облигаций (особенно в США, еврозоне, Великобритании, Японии) - Своп-линии центрального банка с большинством стран с развитой экономикой (не США) - ПИИ в высокотехнологичных отраслях, сфере энергетики и транспорта | - Непрозрачность кредитования центрального банка - ПИИ осуществляются государством и госорганизациями |

Источник: "China’s Overseas Lending", Sebastian Horn, Carmen Reinhart and Christoph Trebesch, June 2019

С точки зрения финансовой стабильности, другим важным историческим аналогом является кредитный бум 1970-х годов, когда богатые природными ресурсами страны с низким уровнем дохода получали большие объемы синдицированных банковских кредитов в мире, в то время как цены на сырье росли. Потоки кредитования в Китае в период с 2008 по 2015 год имеют сходство с мировым циклом кредитования 1970-х годов, который, как мы помним, завершился совсем не благополучно, как только цены на сырьевые товары упали и экспортные доходы и экономический рост снизились во многих странах, получавших кредиты. После 1982 года десятки суверенных государств испытали экономический кризис, что привело к «потерянному десятилетию» в Латинской Америке и других странах. Резкий рост числа случаев реструктуризации суверенных долгов перед Китаем с 2011 года свидетельствует о том, что история повторяется.

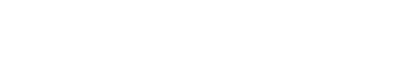

Общий долг перед Китаем (долг и капитал) по миру, в процентах от ВВП страны-должника

Проблемы устойчивости задолженности особенно критичны в развивающихся странах, которые получили большинство китайских кредитов, и некоторые из которых в свое время получили некоторое облегчение от инициативы HIPC (Инициатива для бедных стран с очень большим долгом). Но уровень задолженности и бремя обслуживания долга в двух десятках развивающихся стран сейчас остается намного выше, чем считалось ранее.

Очевидно, что Китай имеет специфический подход в выделении кредитов за рубеж в зависимости от страны-получателя. Например, развитые страны и страны с верхним уровнем среднего дохода не имеют прямых кредитов от Китая, но получают от него портфельные инвестиции, так как Народным банк Китая покупает их суверенные облигации. В результате, многие развитые страны оказались в большом долгу перед китайским правительством. Наиболее известным является тот факт, что покупки Китаем казначейских ценных бумаг США (и других активов с фиксированным доходом в США) резко возросли с начала 2000-х годов и достигли пика в 2011 году, составив 1,6 триллиона долларов США, что эквивалентно 10 процентов ВВП США. Данные Казначейства США о зарубежных закупках американских активов делают возможным отслеживание этого вида двустороннего кредитования. Однако в последнее десятилетие Народный банк Китая также наращивал свои покупки суверенных облигаций других стран, и эти покупки активов отслеживать сложнее. Другие виды государственного финансирования, в частности, официально гарантированные торговые кредиты, а также потоки капитала и прямых иностранных инвестиций в развитые страны, также значительно выросли. Кроме того, Китай создал глобальную сеть своп-линий центрального банка, состоящую из постоянно открытых кредитных линий в Народном банке Китая с иностранными центральными банками, включая большинство стран с развитой экономикой. Общий объем этих официальных своп-линий превышает 500 миллиардов долларов США.

По другому расчету, по состоянию на 2018 год правительство Китая держит долг остального мира на сумму более пяти триллионов долларов США (6% мирового ВВП), по сравнению с менее чем 500 миллиардов долларов в начале 2000-х годов (1% мирового ВВП). Основное отличие от суммы, указанной выше (первого расчета): 1,6 триллиона долларов США, что эквивалентно почти 2 процента мирового ВВП в 2018 году – состоит в том, что она включает портфельные долговые обязательства. Если же к этой сумме добавить иностранные акций и прямые инвестиции Китая, то общие финансовые требования Китая за рубежом составят более 8% мирового ВВП в 2017 году. Это резкое увеличение официального кредитования и инвестиций Китая почти беспрецедентно в истории мирного времени, поскольку сравнимо с ростом кредитования США после Первой и Второй мировых войн. Действительно, быстрый рост требований превратил китайское правительство в крупнейшего в мире официального кредитора (крупнейшим общим кредитором остаются Соединенные Штаты). И вместе с тем мы поразительно мало знаем об экспорте капитала из Китая и его глобальных последствиях.

Долг перед Китаем по сравнению с долгом перед другими официальными кредиторами, как МВФ, Всемирный банк или Парижский клуб

Регионы, наиболее задолжавшие Китаю, – это Дальневосточная Азия и Центральная Азия, включая малые страны с высокой степенью уязвимости, которые находятся в географической близости к Китаю, такие как Лаос, Камбоджа и Кыргызская Республика.